Dropshipping in der Umsatzsteuer

Dropshipping ist eine neue Form des Onlinehandels. Umsatzsteuerlich gelten die Regeln für ein Reihengeschäft.

Dropshipping ist eine neue Form des Onlinehandels. Umsatzsteuerlich gelten die Regeln für ein Reihengeschäft.

Was ist Dropshipping?

Beim Dropshipping bietet ein Online-Händler (Dropshipper) Produkte an, die er nicht selbst produziert oder auf Lager hat sondern direkt vom Hersteller oder Großhändler an den Kunden liefern lässt. Das ist an und für sich nichts Neues, da es sich um ein Reihengeschäft handelt, das bereits jahrzehntelang praktiziert wird.

Neu ist die Art der Vermarktung. Trendige, günstige Produkte werden auf TikTok, Instagram oder YouTube in Kurzvideos „Reels“ oder „Shorts“ vorgestellt und im eigenen Webshop zum Verkauf angeboten. Bei den Anbietern handelt es sich zumeist um junge Menschen, die sich über die steuerlichen Konsequenzen nicht im Klaren sind. Besonders kompliziert sind hier die umsatzsteuerlichen Regelungen, da die Ware üblicherweise aus dem Ausland kommt.

Reihengeschäft

Bei einem Reihengeschäft wird ein Liefergeschäft über einen Gegenstand abgeschlossen und der Gegenstand gelangt direkt vom ersten Lieferer zum letzten Abnehmer (Empfänger). Der Empfänger ist beim Dropshipping zumeist ein Privater, alle anderen Beteiligten sind umsatzsteuerliche Unternehmer.

Bei einem Reihengeschäft gibt es genau eine Lieferung, die als „bewegte Lieferung“ bezeichnet wird. Alle anderen Lieferungen sind sogenannte „ruhende Lieferungen“. Nur die bewegte Lieferung kann eine Steuerbefreiung in Anspruch nehmen. Daher ist es wichtig zu wissen, welche Lieferung die bewegte Lieferung ist. Leider gibt es hier komplizierte Regelungen, daher gehen wir auf die typischen Dropshipping-Fälle ein.

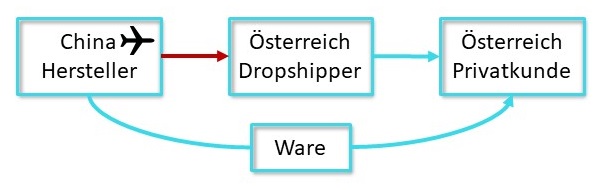

Fall 1 – Ware aus dem Drittland an einen österreichischen Kunden

Ein österreichischer Dropshipper kauft diverse Waren beim Hersteller in China und lässt diese direkt durch den chinesischen Lieferanten an Kunden in Österreich liefern.

Lösung: Der chinesische Hersteller hat die Exportlieferung (= bewegte Lieferung) nach Österreich. Der österreichische Dropshipper zahlt die Einfuhrumsatzsteuer (EUSt) von zumeist 20 Prozent. Es gibt auch die ermäßigten Steuersätze von 10 bzw. 13 Prozent, die aber im Dropshipping selten zur Anwendung kommen. Evtl. fällt auch Zoll an.

Die Lieferung an den österreichischen Privatkunden ist die ruhende Lieferung und ist mit österreichischer Umsatzsteuer zumeist 20 Prozent zu verrechnen.

Als Unternehmer kann sich der Dropshipper die EUSt als Vorsteuer vom Finanzamt zurückholen, wenn dieser grundsätzlich vorsteuerabzugsberechtigt ist. Kein Vorsteuerabzug ist möglich, wenn der Dropshipper z.B. Kleinunternehmer ist und selbst keine Umsatzsteuer verrechnen muss.

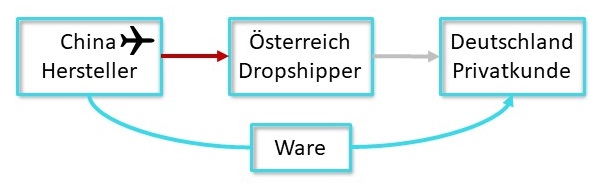

Fall 2 – Ware aus dem Drittland an einen deutschen Kunden

Hier ist der einzige Unterschied gegenüber Fall 1, dass der Endkunde nun ein deutscher Privatkunde ist.

Lösung: Die Lösung unterscheidet sich von Fall 1 insofern, dass zum einen deutsche EUSt von zumeist 19 Prozent anfällt. Die Lieferung an den deutschen Endkunden unterliegt dann der deutschen Umsatzsteuer. Der Dropshipper muss sich in Deutschland zur Umsatzsteuer registrieren.

Die Beispiele zeigen die Komplexität. Je nachdem in welchem Land sich der Endkunde befindet, fallen andere Umsatzsteuersätze an. Außerdem muss man sich in jedem Land steuerlich registrieren. Die Anwendung der umsatzsteuerlichen Erleichterungen wie EU-One-Stop-Shop (EU-OSS) oder Import-One-Stop-Shop (IOSS) sind in beiden Fällten nicht möglich, da diese nur für die bewegte Lieferung gelten und nicht für die ruhende.

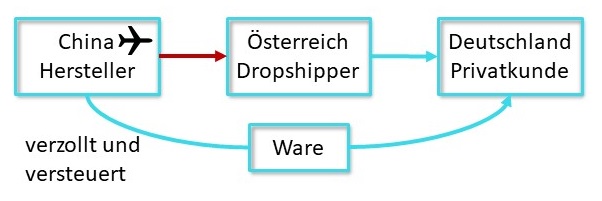

Fall 3 – Drittlands-Lieferant liefert „verzollt und versteuert“

Der österreichische Dropshipper vereinbart nun mit seinem chinesischen Lieferanten, dass dieser die Einfuhr in die EU durchführt.

Hier ist der chinesische Lieferant Schuldner der deutschen EUSt und stellt seine Rechnung an den österreichischen Dropshipper mit deutscher Umsatzsteuer aus. Die Rechnung an den Endkunden ist ebenfalls mit deutscher Umsatzsteuer auszustellen.

Beide Unternehmen müssen sich in Deutschland zur Umsatzsteuer registrieren um die jeweiligen Umsatzsteuern abzuführen und sich die bezahlten Vorsteuern zurückzuholen.

Zusammenfassung

Wir haben hier die klassischen Dropshipping-Fälle zusammengefasst. In allen Varianten muss der Dropshipper je nach Land des Kunden unterschiedliche USt-Sätze anwenden und sich in jedem Kunden-Staat registrieren. So einfach das Geschäftsmodell klingen mag, so kompliziert sind leider die USt-rechtlichen Bestimmungen. Wir empfehlen vor Geschäftseröffnung Ihre Fälle mit einem Steuerberater abzuklären. Wir beraten Sie gerne!

Weitere Informationen

Wirtschaftskammer: Dropshipping und die Umsatzsteuer

https://www.wko.at/steuern/dropshipping-und-umsatzsteuer

Dieser Beitrag ist urheberrechtlich geschützt und ohne Gewähr.

- Details

- Published: 06 February 2024